Prosegue la ricerca di occasioni in questo periodo eccezionale. Prima di affrontare questa nuova strategia facciamo il punto sul Portafoglio Italia.

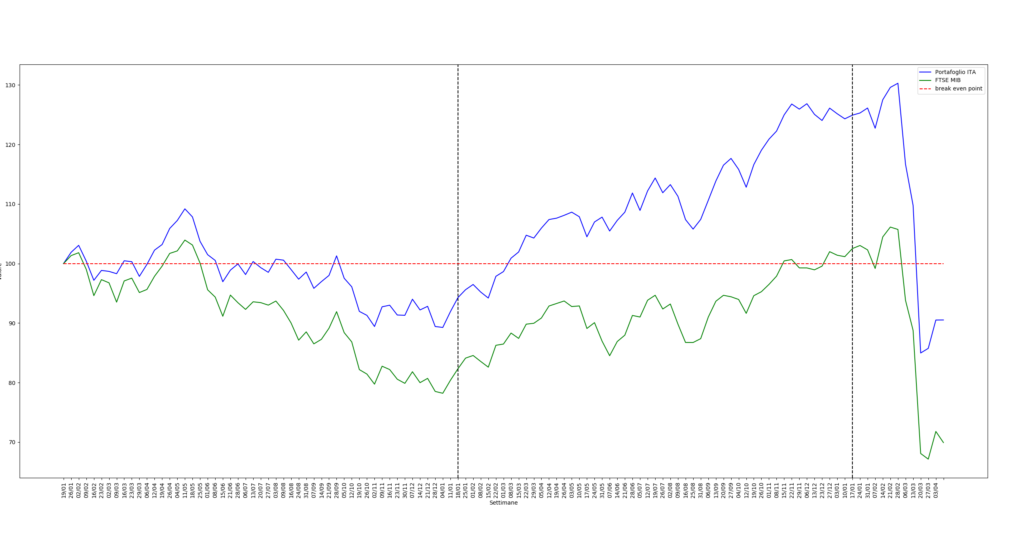

Grazie al recupero dei titoli petroliferi il Portafoglio Italia riesce sostanzialmente a chiudere sostanzialmente sulla parità a fronte di una perdita del FTSE-MIB del -2,60%. Non sottovalutate la capacità di un portafoglio di ridurre la volatilità, soprattutto in questi periodi in cui essa è praticamente esplosa.

Proprio nell’ottica di ridurre la volatilità ed in questo caso azzerare (o quasi) i rischi, paradossalmente sfruttando l’esplosione della volatilità.

Abbiamo già discusso nel precedente post di come l’eccezionale volatilità verificatasi in questa fase abbia fatto “sballare” i prezzi di molti certificate presenti nel mercato. In questo post presenteremo un altro certificate che ha risentito di tale anomalia alla quale potrete abbinare un’altra strategia più rischiosa a vostra scelta.

Il certificate in questione ha le seguenti caratteristiche:

-

ISIN: XS1978675236

-

Scadenza: 06/05/2025

-

Sottostante: EURO STOXX® Select Dividend 30

-

Valore di riferimento del sottostante: 1984,99

Avete notato una cosa strana? La barriera dov’è? Non è che ce la siamo scordata, è che proprio non c’è! Cosa significa vi starete chiedendo. Semplice: il capitale è garantito a scadenza. Più precisamente il funzionamento è il seguente: se tra cinque anni (data di scadenza) il rimborso sarà comunque pari a 1000€ anche nel caso che l’indice EURO STOXX® Select Dividend 30 si trovi sotto al valore di riferimento mentre se si troverà al di sopra di tale livello si parteciperà linearmente al rialzo dell’indice stesso fino ad un massimo del 8%, in altre parole, male che vada riceveremo 1000€ a certificate, bene che vada 1080€.

L’indice in questione ha sicuramente subito un grande ribasso portandosi a 1221,14 e, benché il certificate sia a capitale garantito, anche esso ha subito un importante ribasso essendo ora acquistabile a 896€ (qualche giorno fa il prezzo era ancor più appetibile). A questi livelli il profitto certo è quindi del 11,6%, un po’ più del 2% annuo. Tale percentuale potrebbe però arrivare fino al 20,54% nel caso di bonus massimo.

Ci potremmo fermare qui e tutto sommato, visto il rendimento obbligazionario attuale, già sarebbe una buona opportunità. Ma noi vogliamo spingerci un po’ più in là.

Ci teniamo nel caso peggiore, ossia che da qui al 2025 l’indice non ritorni sopra il valore di riferimento. Sappiamo che anche in questo scenario avremo un profitto del 11,6% a scadenza e possiamo così impiegare un altro 11,6% del capitale investimento nel certificate in altri prodotti più rischiosi e, sempre nel peggiore dei casi, cioè che questo secondo prodotto si azzeri riusciamo ad uscire dall’operazione in parità. Naturalmente la “size” di 11,6% è molto conservativa, infatti presuppone la possibilità concreta che il prodotto possa azzerare il proprio valore, ma se reputassimo tale evento fortemente improbabile potremmo anche aumentare tale size in maniera proporzionale a quanto si pensa possa essere il ribasso massimo che quel prodotto potrà subire.

Uno di questi può essere il Portafoglio Italia, ma elenchiamo, senza entrare nel dettagli, anche alcuni certificate che da un po’ stiamo tenendo d’occhio:

Top Bonus su Telecom Italia (DE000HV4CQY9) con una barriera che non è stata mai toccata nella storia del titolo. Con una scadenza ad un anno e mezzo ed un possibile profitto di circa il 15%. Riteniamo che il settore delle telecomunicazioni in questo contesto possano rappresentare uno dei pochi che non risentiranno della crisi.

Crescendo Rendimento Memory Autocall Step Down su Bayer, Covestro e Sanofi (FREXA0019374): scade nell’Agosto del 2022 è da una cedola mensile di 8,5€ a patto che tutti e tre siano sopra la barriera. Il titolo peggiore è attualmente Covestro e la distanza dalla barriera discreta è del 7%. Il certificate è acquistabile a 700€ e potrà essere rimborsato a 1000€. Anche il settore farmaceutico riteniamo possa subire di meno la contrazione economica.

Crescendo Rendimento Memory Autocall Step Down su Amazon, Ebay e Best Buy (FREXA0019358): scade nel Luglio del 2022 è da una cedola mensile di 8,5€ a patto che tutti e tre siano sopra la barriera. Il titolo peggiore è attualmente Best Buy e la distanza dalla barriera discreta è del 15%. Il certificate è acquistabile a 672€ e potrà essere rimborsato a 1000€. Il settore del commercio on line dovrebbe anch’esso essere più resistente di altri settori in questo periodo, anzi forse se ne potrebbe avvantaggiare.

Come avrete notato i certificate appena elencati hanno una scadenza inferiore ai 5 anni prevista dal certificate di “copertura”. In questo modo, se l’operazione va a buon fine, sarà possibile aumentare nuovamente il capitale utilizzando anche tale profitto per un’altra operazione.

Precisiamo infine due aspetti: in realtà un piccolo rischio c’è ed è quello che l’emittente del certificate fallisca. Nel nostro caso si tratta di Banca IMI, che è la banca d’affari di Intesa San Paolo. Capite perché consideriamo tale strategia a rischio zero.

Speriamo di aver fatto cosa gradita lasciando link diretti a tutti i dati senza passare per servizi di pubblicità. Per questo ci auguriamo che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presenta nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordiamo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedita a seguito dell’immissione della vostra email alla mailing list.

Buongiorno,

di nuovo complimenti per il servizio che fornite e per i suggerimenti dei certificates che possono aiutare a guadagnare in questo periodo a dir poco turbolento dei mercati.

Volevo porre una domanda, non avendolo fatto prima, ha senso investire in questo momento nel “Portafoglio Italia”, magari sfruttando il corso basso dei prezzi dei titoli oppure l’alta volatilità l’ha in qualche modo compromesso/sbilanciato per cui deve essere aggiornato o rimodulato quando le Borse torneranno alla normalità ?

Grazie in anticipo

Saluti

Vitaliano

Domanda impegnativa a cui probabilmente dedicheremo un post. Per ora diciamo sinteticamente che tutto sommato la volatilità del portafoglio, per quanto aumentata, è rimasta inferiore a quella del FTSE MIB e il ribasso è stato così generalizzato da non aver sbilanciato più di tanto i rapporti tra i titoli. La vera incognita sono i dividendi, infatti sembra ad esempio che i bancari o non pagheranno dividendi o li posticiperanno in autunno (e c’è una bella differenza).

La risposta è al solito determinata dagli orizzonti temporali di ciascuno: se l’obbiettivo è un trading di breve non è il prodotto adatto (anche perché i rialzi generalizzati di questa settimana poco ci convincono), se invece l’orizzonte è di qualche anno allora iniziare un PAC a questi prezzi potrebbe essere una buona idea.

Saluti