In questo post presenterò un altro certificato a capire interamente protetto veramente molto interessante che può andare a sostituire fondi od ETF obbligazionari, poi in fondo vi accennerò ad un possibile cambiamento del sito.

Come di consueto partiamo dalla settimana appena trascorsa: i mercati finanziari hanno subito notevoli fluttuazioni a causa dell’aumento dell’inflazione negli Stati Uniti e delle tensioni geopolitiche nel Medio Oriente, che persistono ad alti livelli. Il dato sull’inflazione statunitense del mese di marzo era molto atteso dopo due segnalazioni superiori alle previsioni. Tuttavia, anche questa volta si è registrato un aumento superiore alle attese, con un incremento mensile dell’0,4% sia per l’inflazione generale che per quella core. Questo porta i tassi di inflazione annuale rispettivamente al 3.5% e al 3.8%. Tale risultato ha ridotto le aspettative di un taglio dei tassi da parte della FED a giugno, ora stimato con una probabilità inferiore al 30%. In realtà, la FED sembrava già orientata verso un taglio dei tassi a giugno, come suggerito da Powell. Tuttavia, alcuni membri del consiglio direttivo ora attribuiscono pari importanza alla stabilità dei prezzi e al raggiungimento del pieno impiego. Ciò potrebbe significare che la FED potrebbe tagliare i tassi anche senza ulteriori segnali di ribasso dell’inflazione, per sostenere l’economia. La FED è consapevole che la sua posizione è considerata accomodante rispetto alla robustezza dell’economia e ai dati sull’inflazione, ma attende di vedere se ciò si tradurrà in un aumento delle aspettative inflazionistiche o in una pressione rinnovata sui rendimenti a lungo termine prima di decidere il taglio a giugno. Se le aspettative di inflazione aumentano, la FED potrebbe rimandare ulteriormente il taglio.

Ho più insistito su questo blog come la politica monetaria della FED sia tirata in direzioni opposte da esigenze divergenti, quindi non tornerò sull’argomento.

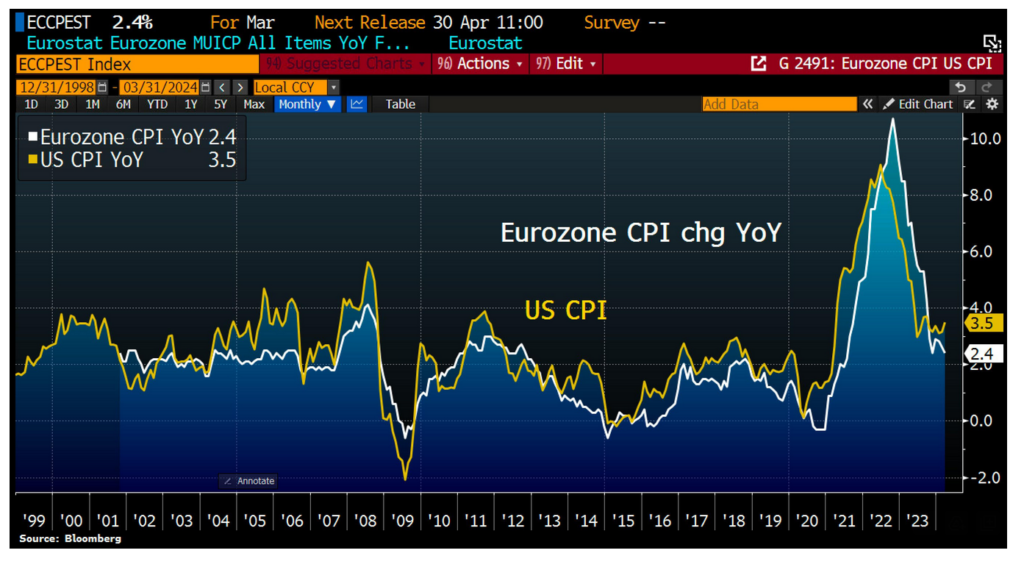

Diversa è la situazione in Europa dove la dinamica dell’inflazione sembra abbastanza più debole di quella americana.

Se si seguissero logiche puramente economiche la BCE avrebbe già dovuto tagliare i tassi (anzi come sapete Secondo me non sarebbe dovuti neanche arrivare agli attuali livelli visto che gran parte dell’inflazione è generata per cause esogene come le guerre in corso e l’aumento dei prodotti petroliferi e delle materie prime in generale), ma sappiamo che ormai l’euro non è altro che un proxy del dollaro che che dica la governatrice della Banca Centrale Europea.

Ad ogni modo ritengo plausibile che la differenza tra tassi di interesse e andamento dell’inflazione non possa continuare a divergere per tanto tempo. Naturalmente potrei però sbagliarmi né posso identificare il momento in cui i tassi inizieranno a scendere.

Proprio per questo motivo ho deciso di effettuare uno swap tra tre etf obbligazionari che ho in portafoglio a favore del seguente certificato.

Il prodotto in questione non rilascia cedole ma ha come sottostante un indice che vado subito a riportare come traduzione dal sito ufficiale di Leonteq:

Obiettivo dell’indice

L’indice offre esposizione a un paniere composto da 4 fondi comuni di investimento, ognuno dei quali possiede un portafoglio gestito attivamente di obbligazioni ad alto rendimento emesse in Europa.

Descrizione

L’indice segue i movimenti di prezzo di un paniere composto da 4 fondi comuni di investimento, tutti i quali mirano a generare rendimenti positivi investendo in titoli obbligazionari emessi da società europee. I fondi sono i seguenti: ODDO BHF European High Yield Bond Fund, Fidelity European High Yield Bond Fund, Nordea European High Yield Bond Fund e HSBC Euro High Yield Bond Fund. La strategia gestisce dinamicamente l’esposizione al portafoglio dei fondi per puntare a un livello di volatilità del 4% o inferiore. In generale, l’esposizione al portafoglio viene aumentata durante periodi di bassa volatilità e diminuita durante periodi di alta volatilità. L’allocazione al paniere varia tra lo 0% e un valore massimo del 200%.

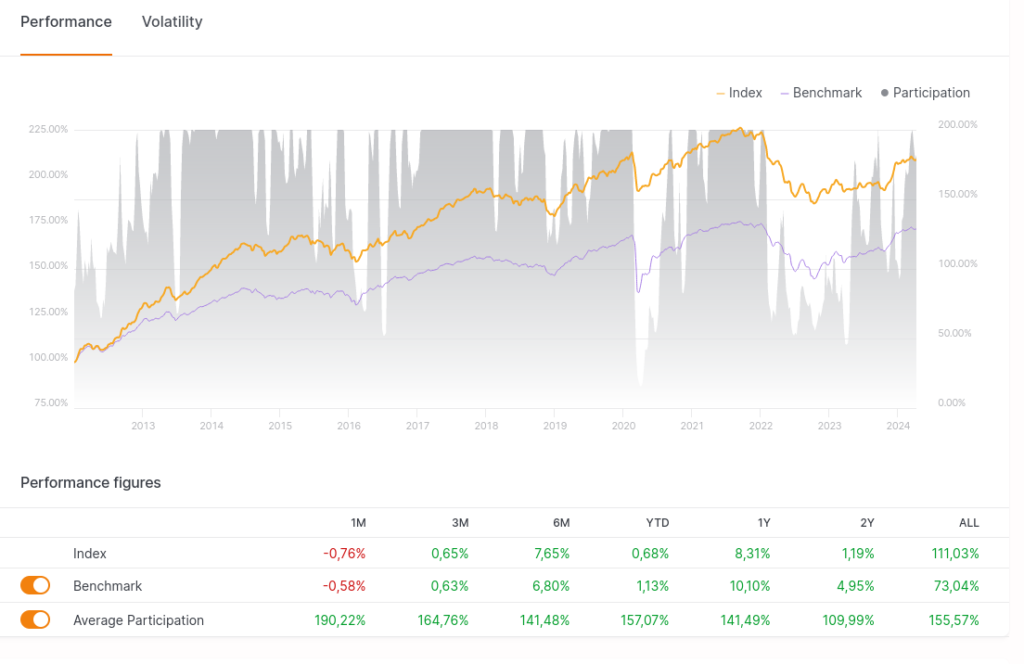

Le prestazioni dell’indice stesso sono riportate in questa tabella:

Mentre l’andamento grafico delle performance anche rispetto al benchmark è riportato di seguito:

Il certificato con ISIN CH1314031514 è del tutto simile a quello presentato in questo post. Ripetendo quanto scritto nel post citato le caratteristiche principali sono la restituzione sulla parità alla scadenza 23/02/2027 il raddoppio delle performance nel caso esse siano positive a scadenza. Non confondete quest’ultima opzione come una leva 2x, infatti del caso di leva le performance vengono moltiplicate per 2 sia al rialzo che al ribasso, giorno per giorno, generando il cosiddetto effetto compound, Nel caso del certificato tale coefficiente moltiplicativo viene applicato alla scadenza, detta in altre parole, all’inizio della vita del certificato il fattore 2x si sentirà di meno mentre i prezzi si allineeranno a tali fattore man mano che si avvicina alla scadenza.

Visto che questo articolo è stato scritto in gran parte prima dell’ultima notizia dell’attacco dell’Iran ad Israele non accennerò per nulla alle possibili conseguenze, possono dire che a maggior ragione un prodotto che protegga insieme il capitale e che se le cose vanno bene raddoppio li performance mi sembra altamente indicato.

Ora veniamo al possibile cambiamento per questo blog. Ultimamente, malgrado gli utenti siano per lo più costanti se non in leggero aumento, le entrate pubblicitarie sono in calo. Naturalmente non so il perché né come funzioni l’algoritmo di Google. Poco male, non ho mai pensato di fare soldi con questo sito, l’intento era di approfondire le mie strategie e condividere con una piccola comunità.

Parlando con un mio amico mi ha detto: “Ma perché non cominci a fare qualche video su YouTube oppure ad aprire qualche sezione a pagamento, o magari farti pagare da qualche emittente per presentare i suoi prodotti…”

Ecco, tutte e tre le proposte non fanno proprio per me: Fare video giusto per fare più visualizzazioni possibili mi sembra abberrante, soprattutto visto la maniera di presentare le cose da parte di svariati “guru” che si vedono in giro.

Inoltre Ammetto che mi porterebbe via ulteriore tempo. Per le sezioni a pagamento sinceramente ritengo un vanto di presentare tutte le mie idee in maniera assolutamente gratuita, questo mi permette di essere assolutamente trasparente nei vostri confronti. A maggiore riunione declino la terza opzione visto che ridurrebbe la mia libertà di scelta. Penso che ormai abbiate notato che tutte le strategie che ho presentato (giuste o sbagliate che si siano rivelate) sono frutto di mie analisi personali e nient’altro.

Quindi stavo pensando di mettere a disposizione un sistema di donazioni volontarie. Questo non per tirare su chissà quale cifra ma per avere una sorta di feedback che mi fai capire quanto sia apprezzato o meno questo blog. Non mi interessa l’importo: Possono essere tranquillamente 50 centesimi di qualcuno che ha letto un post e lo ha apprezzato, oppure una cifra maggiore di qualcuno che rigira una piccola percentuale del profitto incassato seguendo una mia strategia.

Naturalmente potete continuare a leggere senza donare niente e non ci sarà alcunissimo problema: finché questo sito esisterà, sarà sempre gratuito per tutti!

Mi piacerebbe conoscere cosa ne pensate in merito.

Buon Trading a tutti!

Se apri alle donazioni, un mio piccolo contributo arriverà…

Grazie, è sempre bello ricevere apprezzamenti!

Sarebbe un piacere offrirti almeno un caffè di tanto in tanto

Grazie è proprio questo lo spirito!

Eventualmente, in che modo sarebbe possibile fare una donazione?

Mi sto informando, è una cosa nuova anche per me, ma sarà sicuramente qualcosa di semplice

Salve, tempo fa ho acquistato il certificato con ISIN DE000HC8QNP8 che ha tra i sottostanti il titolo Nvidia. Sulla scheda del certificato lo strike del titolo è fissato a 437,53, non so se euro o dollari. Attualmente. guardando la quotazione sia sul Nasdaq che su Borsa Italiana essa si aggira poco al di sopra dei 100 dollari ed euro. La situazione era identica in maggio, ciò nonostante il titolo ha staccato la cedola del 16 maggio e la quotazione odierna del certificato si mantiene al di sopra dei 97 euro. Qualcuno sa spiegarmi l’arcano?

C’è stato uno split su NVIDIA 1:10, ossia per ogni azione posseduta se ne ricevono 10 a 1/10 del valore. Quindi anche lo strike è stato aggiornato a 43,753$. Sul sito di Unicredit sono riportati i nuovi livelli.

GRAZIE MILLE.