Altra settimana di vivaci gli altri su tutti i mercati azionari, personalmente proseguo nella mia view di eccessiva euforia da parte di questi ultimi: Man mano che il mercato sale sto dismettendo sempre più posizioni a favore della liquidità. Non mi ricordo di essere mai stato così Libero con una percentuale che è poco sotto il 20%. Si potrà giustamente dire che ho perso diverse occasioni di profitto Ma in questi casi preferisco perdere occasioni piuttosto che perdere soldi.

Continuo a ritenere che delle dinamiche dominanti come;

1) la guerra in Ucraina che da un lato, sta sostenendo artificialmente la domanda di beni tecnici ed industriali finalizzati all’economia di guerra, dall’alto sta creando strozzature nei beni energetici ed in quelli alimentari.

2) la volontà di alzare il tasso di disoccupazione per permettere un reshoring a prezzi contenuti delle attività produttive (i vari licenziamenti da parte delle big tech sono da leggere in quest’ottica, non non in termini economici visto che nessuna di queste ha subito contrazione dei ricavi) obbligherà la Fed in prima istanza, ed a rimorchio anche le principali altre banche centrali tra cui la BCE, a proseguire nel rialzo del tassi di interesse anche al di là dell’ effettivo andamento dell’inflazione.

3) non dobbiamo poi dimenticarci che a partire dal mese di marzo la BCE oltre che a proseguire nella politica di rialzo dei tassi ad un ritmo di mezzo punto a volta inizierà anche il drenaggio della liquidità per un importo pari di 15 miliardi al mese.

In questo contesto con un mercato che ad esempio per l’indice italiano ha fatto registrare quasi un più 10% da inizio anno, ossia in un solo mese, mi sembra veramente poco realistico pensare che perlomeno nel breve termine possiamo sostenere ancora questi ritmi.

Nella settimana entrante parleranno rispettivamente Powell il primo febbraio e la la grande il 2 febbraio Lagarde. (santa protettrice di tutti gli shortisti). A mio avviso questi due giorni saranno un Turning Point per tutti gli indici azionari.

Nel frattempo cosa fare?

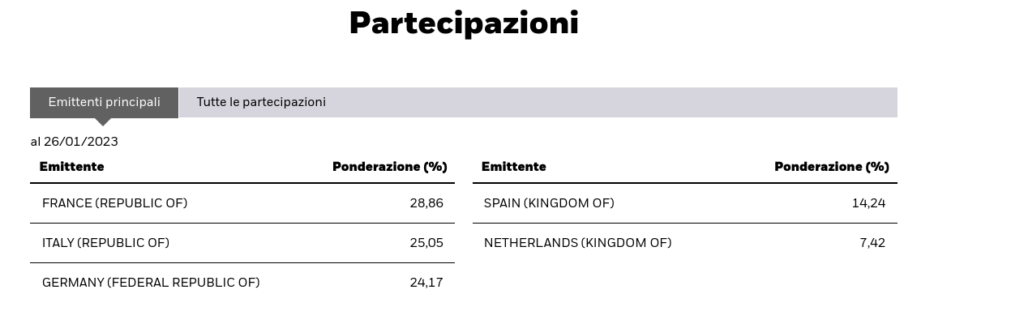

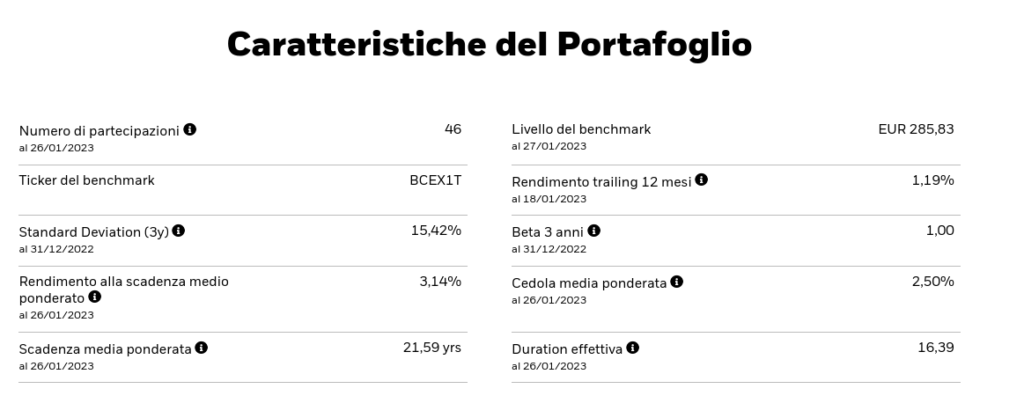

Dal mese di Febbraio inizierò una strategia che non ho mai attuato e che in condizioni normali anzi mi guarderei bene dal fare: un PAC della durata che potrà oscillare tra un anno ed Un anno e mezzo sulla parte lunga della curva dei titoli di Stato europei. Per fare ciò utilizzerò un etf con un posto da titoli di Stato europei con una duration compresa tra il 15 ed il 30 anni.

Potrebbe sembrare contraddittorio rispetto a quanto sostenuto poc’anzi ma se ci pensate bene non lo è: quando si effettua un PAC, sostanzialmente non si fa altro che mediare un pezzo nel tempo (che è molto diverso dal mediare un pezzo solamente per abbassare il proprio pezzo di carico non dimenticatelo mai). Se ritengo che i tassi obbligazionari continueranno a salire significa, in altre parole che i prezzi dei Bond scenderanno, non sapendo naturalmente però con quale dinamica e con quale tempistica l’alternativa migliore è proprio quella di andare a “campionare” i prezzi in un arco di tempo entro il quale ritengo che poi questa dinamica si interromperà e quindi i prezzi dei Bond inizieranno una seppur lenta risalita.

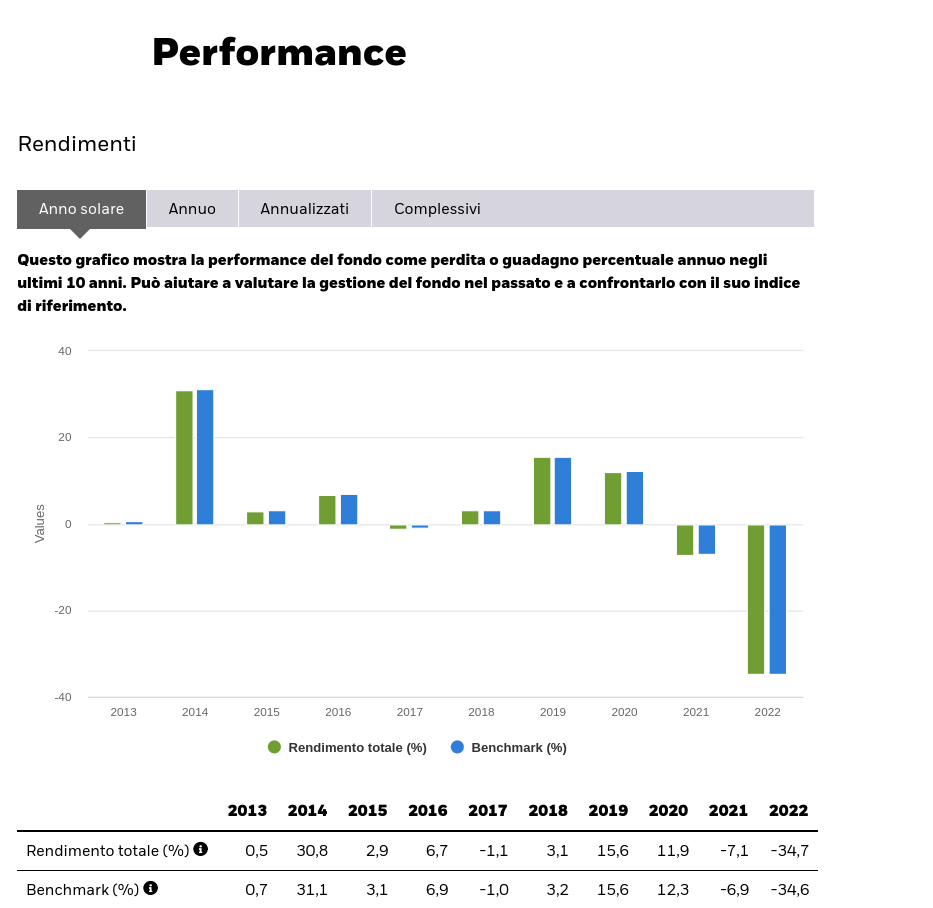

L’ETF in questione ha come ISIN IE00B1FZS913 e negli ultimi anni ha avuto le seguenti performance:

Come potete notare gli ultimi due anni sono stati disastrosi per chi pensava di investire su “titoli sicuri” come i titoli di stato. Questo capita quando purtroppo le persone non hanno ben chiara la dinamica dei prezzi di un prodotto. Se si guardasse esclusivamente alla composizione a nessuno verrebbe in mente una perdita del -30% in un anno:

Se poi però si guardano altri parametri e si fa il paio con gli argomenti sopra discussi forse certe oscillazioni non appiano così assurde:

Da inizio anno il etf è comunque già salito del 10% a conferma della mancata decorrelazione che stiamo vivendo tra i mercati azionari e quelli obbligazionari. Ad ogni modo penso che nell’arco di un anno / un anno e mezzo ci siano ulteriori ampi margini di miglioramento in termini di prezzi.

Certo questa è una strategia molto diversa da quelle che di solito presento ed è nuova anche per me, però penso che in ottica di diversificazione sia un buono spunto anche per chi avesse un basso profilo di rischio.

Tengo infine a precisare che, come tutti i post di questo blog, questo non vuole essere assolutamente un invito all’acquisto, bensì un analisi indipendente fatta in questi giorni dal sottoscritto.

Spero di aver fatto cosa gradita lasciando link diretti a tutti i dati senza passare per servizi di pubblicità. Per questo mi auguro che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presente nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedito a seguito dell’immissione della vostra email alla mailing list.