La volatilità continua a farla da padrona in queste settimane e la cosa peggiore da fare in questi casi è farsi prendere dal panico. Per questo motivo in questo post abbiamo selezionato un certificato che già racchiude in sé una strategia che si adatta bene ai periodi di alta volatilità.

La struttura di questo certificato infatti è un po’ più complessa di quelli visti fin ora; ma niente paura nulla che non possa essere spiegato con qualche esempio. Soprattutto tale complessità ci difenderà da eventuali ulteriori ribassi del mercato.

Iniziamo ad illustrarne gli aspetti principali: il certificato stacca una cedola mensile a patto che tutte e tre i sottostanti si trovino sopra le rispettive barriere alla data di osservazione. Ciò significa che, ed è molto importante sottolinearlo, i prezzi contano solo in quella data ma possono muoversi come vogliono negli altri giorni.

Se, come appena detto, ogni titolo si trova sopra la rispettiva barriera la cedola viene pagata, altrimenti scatta il primo meccanismo di protezione: infatti la cedola non è persa ma viene accumulata per essere pagata il mese successivo.

Al mese seguente, se tutti i titoli si sono riportati sopra le barriere, viene pagata una doppia cedola: quella del mese corrente sommata a quella del precedente! Questo viene definito effetto memoria.

Vi chiederete: e se neanche nel secondo mese i titoli riuscissero a riportarsi sopra le barriere? Esiste ancora l’effetto memoria ma addirittura le barriere si abbassano! A fronte di un abbassamento delle barriere la cedola da lì in poi verrà ridotta ma non quelle già accumulate.

A questo punto l’effetto memoria varrà fino alla scadenza del certificato accumulando tutte le cedole non pagate.

Presentiamo quindi i dettagli del certificato: si chiama “

Approssimando quindi il rendimenti annuo si attesta al 18%.

Nel caso dovesse scattare fin da luglio la seconda barriera il rendimento si ridurrebbe allo 14,4% annuo, rendimento comunque di tutto rispetto.

Passiamo perciò alla analisi tecnica dei tre sottostanti. Partiamo da due meno problematici:

STM

La barriera è talmente distante che non è visualizzabile sul grafico, abbiamo quindi solamente riportato due livelli di supporto importanti. Diciamo che per ora STM non ci preoccupa.

ACELORMITTAL

Anche in questo caso la distanza dalla prima barriera è ragguardevole (22,6%) e soprattutto si trova su un supporto importante toccato a settembre ed a novembre dell’anno scorso. Attualmente il supporto più vicino è a 27,38€

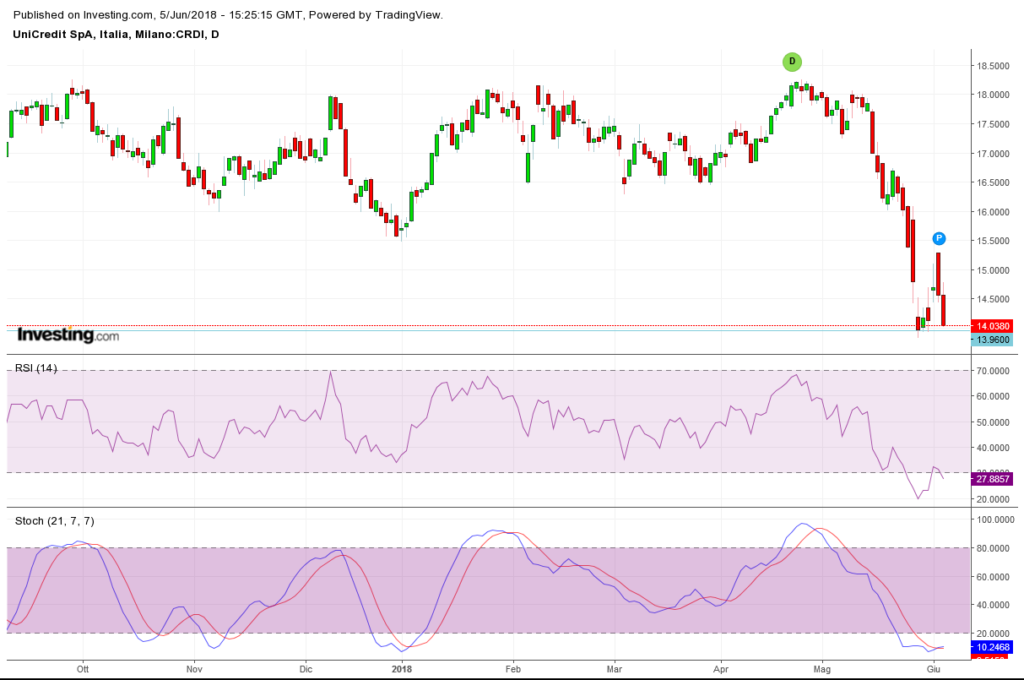

UNICREDIT

Sicuramente tra i tre titoli questo è quello maggiormente rischioso visto che si trova proprio in prossimità della prima barriera. Come avrete notato il titolo è in una area di forte iper venduto dovuto alle turbolenze della situazione politica italiana. È da tempo che sosteniamo che tale fase verrà riassorbita dal mercato ed essendo Unicredit una delle realtà bancarie più grandi e solide in Italia, molto probabilmente tali livelli fungeranno da base per un rimbalzo nei prossimi mesi.

Ma se anche così non fosse, la struttura del certificato ci permette di avere un ulteriore cuscinetto che abbassa di molto il profilo di rischio.

Per tutti questi motivi riteniamo che a questi livelli il prodotto in questione offra delle ottime opportunità.