Come avevamo previsto il clima da rompete le righe va avanti a vele spiegate con un ottimismo cosmico che ci riempe il cuore. Probabilmente a qualche lettore non sarà piaciuto il nostro precedente post, ma non ce ne vogliate, non siamo cattivi, analizziamo solamente la realtà e tante volte dobbiamo dire, od in questo caso scrivere, cose che le persone non vorrebbe sentire.

Premesso ciò, diamo qualche ragguaglio sul Portafoglio Italia visto che sicuramente in molti si stanno facendo molte domande.

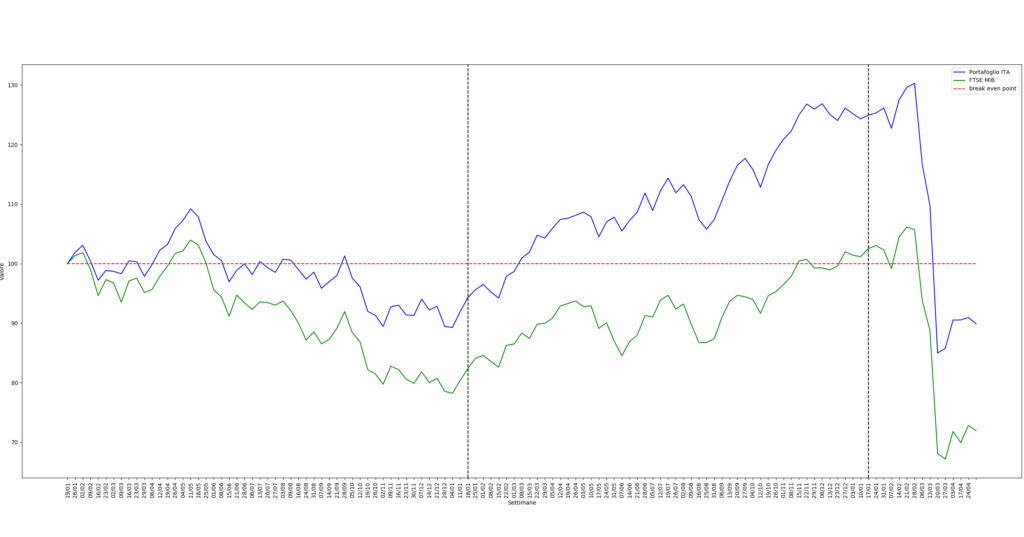

Diamo in primis un’occhiata a come stanno andando le cose:

Come potete vedere il calo delle settimane scorse è evidente sia per il FTSE-MIB che per il Portafoglio Italia ed il rimbalzo dell’ultimo periodo è comunque stato ancora troppo modesto per recuperare tale calo. Una piccola consolazione è data da fatto che la minore volatilità e le migliori performance accumulate in passato hanno fatto sì che siamo sotto di “solo” il 10% rispetto all’inizio a fronte di un -28% del FTSE-MIB. Se pensate a ciò che sta accadendo, tutto sommato, è un ribasso accettabile. La serie storica completa la trovate qui.

Ma veniamo al punto che fosse interessa i più: cosa fare ora? Approfittare dei prezzi bassi per entrare? Ridurre le perdite ed sfruttando l’ultimo rimbalzo uscire limitando le perdite? Aspettare in vista di ulteriori ribassi?

Per rispondere a tali domande bisogna innanzitutto dichiarare i propri limiti: il Portafoglio Italia viene costruito sulla base di serie storiche che riguardano i dividendi e la volatilità. Oggi abbiamo due fenomeni che rendono meno solida questa analisi statistica: da una parte la BCE ha “vivamente consigliato” a tutti gli istituti bancari di non distribuire dividendi ed infatti una banca come Intesa San Paolo ha, per ora, rimandato la distribuzione ad ottobre, ma non ci stupiremo se per quest’anno il dividendo non venisse distribuito affatto.

Come se non bastasse ci si è messa la sovrapproduzione di petrolio, problema di cui abbiamo in generale discusso diffusamente di recente, che ha portato il prezzo ad un livello negativo (cosa che, ammettiamolo, non avremmo mai pensato di vedere nella vita).

Capite che, in un contesto del genere che rappresenta un’anomalia statistica, far girare nuovamente il nostro algoritmo non avrebbe senso, perché continuerebbe a basarsi su dati poco rappresentativi dell’immediato futuro. Per questo motivo possiamo affermare con certezza che fino ad autunno il Portafoglio Italia non cambierà. Cosa fare quindi?

Premettiamo che non sta a noi dirlo e che la decisione finale spetta esclusivamente a voi investitori, prospettiamo comunque un paio di scenari.

Se ciò che cercate è principalmente la distribuzione di dividendi probabilmente è meglio aspettare che le acque si calmino e che tale aspetto si chiarifichi con il tempo.

Se invece il vostro è un orizzonte temporale più ampio (almeno due o tre anni), allora è forse giunto il momento di iniziare un PAC estremamente metodico fatto ogni due o tre mesi in modo tale da ridurre le commissioni bancarie. Infatti, fatto salvo lo scenario d’incertezza appena descritto, tutte le società presenti nel Portafoglio Italia sono comunque società estremamente solide che hanno un grosso potenziale di crescita negli anni futuri.

Un esempio su tutti: Banca Farmafactoring che opera principalmente sugli NPL avrà sicuramente un mercato ampissimo da sviluppare.

Per concludere presentiamo una strategia su un certificate che più di tanti altri si sposa con la nostra visione dei prossimi mesi.

Con un pizzico di ironia abbiamo segnalato come queste riaperture poco ci convincono. Basta andare indietro di un paio di mesi e trovare inquietanti analogie:

Da lì ad un paio di settimane siamo passati da “Milano non si ferma” con musichetta motivazionale inclusa ad “Io resto a casa”. Nel mezzo abbiamo avuto ad oggi più di 26000 morti (poi ognuno faccia i propri ragionamenti).

Ad ogni modo, prendiamone atto, per ora stiamo andando in un’altra direzione, allora perché non approfittarne?

Ecco lo strumento che fa per noi:

ISIN: CH0528260968

Scadenza: 21/03/2022

Sottostanti: Intesa San Paolo / Unicredit

Strike: 1,47€ / 7,93€

Barriera: 0,88€ / 4,76€

Cedola: 30€ trimestrale (12% annuo)

A vederlo così sembra un classico Cash Collect wrost of tra i due sottostanti, ma in realtà c’è una caratteristica che lo rende estremamente interessante.

Infatti, oltre alla cedola elevata, queste certificate può trasformarsi in un certificate a capitale garantito! Più precisamente se da qui al 22 giugno nessuno dei due titoli ha mai chiuso sotto la rispettiva barriera, le barriere “spariranno” e si avrà il diritto alla cedola a prescindere dai prezzi! Se invece tale barriere venisse infranta allora si comporterà come un normale worst of.

Attualmente il titolo peggiore è Unicredit che dista comunque il 29% dalla barriera ed e posta comunque ben sotto i minimi storici del titolo.

Tener duro per due mesi con barriere comunque distanti per ambire ad un 12% annuo garantito ci sembra un ottimo trade off tra rischio e rendimento.

Speriamo di aver fatto cosa gradita lasciando link diretti a tutti i dati senza passare per servizi di pubblicità. Per questo ci auguriamo che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presenta nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordiamo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedita a seguito dell’immissione della vostra email alla mailing list.

Interessante articolo. Ho una domanda sul certificate. Ma se al 22 giugno i sottostanti Unicredit e Intesa dovessero risalire al valore iniziale di Marzo, mi pare di capire che il certificate verrebbe semplicemente rimborsato senza interessi. Dunque, in caso di risalita delle borse, la scommessa non porterebbe nulla in tasca. E’ cosi’ od ho capito male?

Salve, nel caso in cui il 22 giugno entrambi i sottostanti fossero sopra lo strike si ha il diritto al rimborso a 1000€ +3% di cedola.

Cordiali saluti

Grazie. Noto che ora il certificato costa 1039. Se venisse rimborsato a Giugno dunque comporterebbe una perdita di 9 euro a certificato.

Sì anche se l’eventualità ci sembra piuttosto remota, in effetti il certificato sta scontando come più probabile l’eventualità che dia almeno 2 cedole. Ricordiamo anche che la settimana scorsa si poteva acquistare a 1001€