Il post di questa settimana sarà molto sintetico ma spero comunque interessante. Continua la corsa degli indici azionari e non solo, sta crescendo un po’ tutto e vedremo nel seguito dell’articolo un caso particolare a questo riguardo. Da quando avevo individuato il canale laterale del FTSE MIB e la sua relativa lettura, seppure avevo anticipato che tale rottura avrebbe comportato un rialzo dei pezzi, io stesso non avrei mai immaginato una forza come quella che si è espressa nelle settimane seguenti come testimonia il grafico sottostante:

Come anticipavo i ragazzi delle quotazioni non riguardano solo i titoli azionari ma anche quelli obbligazionari ed addirittura un bene rifugio come l’oro che solitamente ha una correlazione inversa rispetto alle azioni. Ne ho parlato diverse volte in questo blog come sia sempre una regola utile avere parte del proprio portafoglio investita in oro o con prodotti collegati adesso in modo tale da avere una sorta di heigding rispetto alla parte restante del portafoglio stesso. In uno degli articoli a tal riguardo ho proposto l’etf che potete rivedere in questo post: “Investire in oro senza dover mettere i lingotti in cassaforte”.

Al momento della scrittura dell’articolo citato, l’oro cambiava sotto i 2000 dollari l’oncia, oggi siamo sicuri 2165 dollari con un forte rally nelle ultime sedute, come si può vedere dal grafico sottostante:

Le ragioni che mi sono dato come motivazione per tale rialzo sono:

1 – la debolezza del dollaro, infatti nell’articolo di cui sopra ho segnalato un prodotto che sterilizzasse il rischio cambio.

2 – fu la seconda probabilmente non tutti saranno d’accordo ma, a mio avviso, le continue sanzioni economiche che l’occidente sta mettendo nei confronti della Russia ed in particolare sul congelamento dei beni nelle banche, sta facendo perdere fiducia nel sistema di circolazione dei capitali per cui molti agenti economici esteri stanno probabilmente cercando asset alternativi non così facilmente bloccabili.

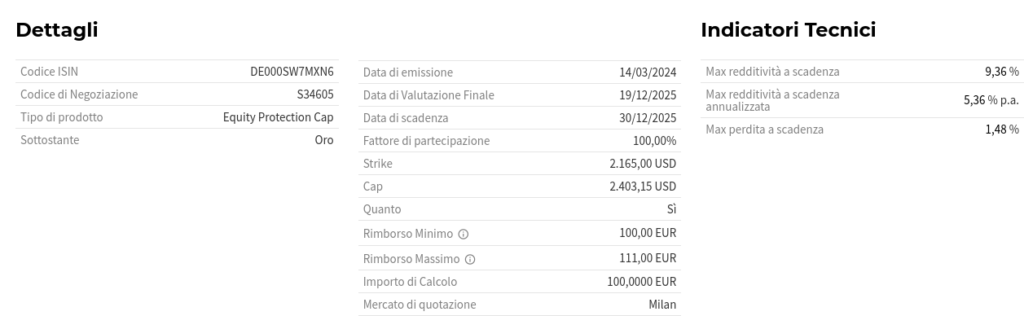

A livello operativo sto pensando di liquidare la mia posizione in guadagno sull’ETF citato per posizionarmi sul certificato a capitale completamente protetto di cui riporto le caratteristiche di seguito:

Come potete notare il certificato è a capitale completamente protetto ossia verrà rimborsato a €100 a prescindere dall’andamento del metallo giallo. In realtà, poiché oggi si compra a 101.5€, un piccola perdita potrebbe essere possibile. A fronte di ciò il certificato replicherà l’andamento del sottostante fino ad onda rialzo del 11%, ossia il certificato per rimborsato al massimo a 111€.

L’idea di fondo è sostanzialmente quella di rimanere investiti in oro ma proteggersi completamente (o quasi) da eventuali ribassi. Se poi l’oro dovesse aumentare di più dell’11% (ulteriore) in un anno e 9 mesi scarsi me li farò una ragione.

Tengo infine a precisare che, come tutti i post di questo blog, questo non vuole essere assolutamente un invito all’acquisto, bensì un analisi indipendente fatta in questi giorni dal sottoscritto.

Spero di aver fatto cosa gradita lasciando link diretti a tutti i dati senza passare per servizi di pubblicità. Per questo mi auguro che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presente nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedito a seguito dell’immissione della vostra email alla mailing list.