Il post di questa settimana sarà molto breve. Solitamente abbiamo sempre fatto un’analisi delle dinamiche economiche dominante per poi definire una strategie operative. Oggi faremo un’altra cosa: indicheremo cosa NON FARE. Visto che la prima regola per guadagnare soldi è non perderli, riteniamo che questo sia importante tanto quanto definire strategie attive.

Come forse alcuni di voi già sapranno, tra il 13 ed il 16 Novembre saranno in collocamento i famosi BTP Italia. Come funzionano? Semplice: danno un tasso d’interesse pari a I = Q + max(0, FOI) dove:

- Q: Tasso reale annuo minimo garantito.

- FOI: Indice dei prezzi al consumo ex tabacchi

Il parametro Q è già stato fissato allo strabiliante valore (udite, udite) di 0,25%. Il FOI invece è sostanzialmente un indice che misura l’inflazione. Già sapete benissimo cosa pensiamo noi dell’inflazione, per i nuovi arrivati potete dare un’occhiata a questi link:

- https://www.investmentengineering.it/blog/2017/08/10/inflazione-fine-delle-politiche-espansive-ed-altre-trappole/

- https://www.investmentengineering.it/blog/2017/08/13/conferma-del-post-precedente-listat-ci-da-ragione/

- https://www.investmentengineering.it/blog/2017/09/01/nuova-conferma-dellimpianto-deflattivo-in-eu/

- https://www.investmentengineering.it/blog/2017/09/18/linflazione-rallentera-sempre-piu-ma-e-possibile-avere-il-6-di-rendimenti/

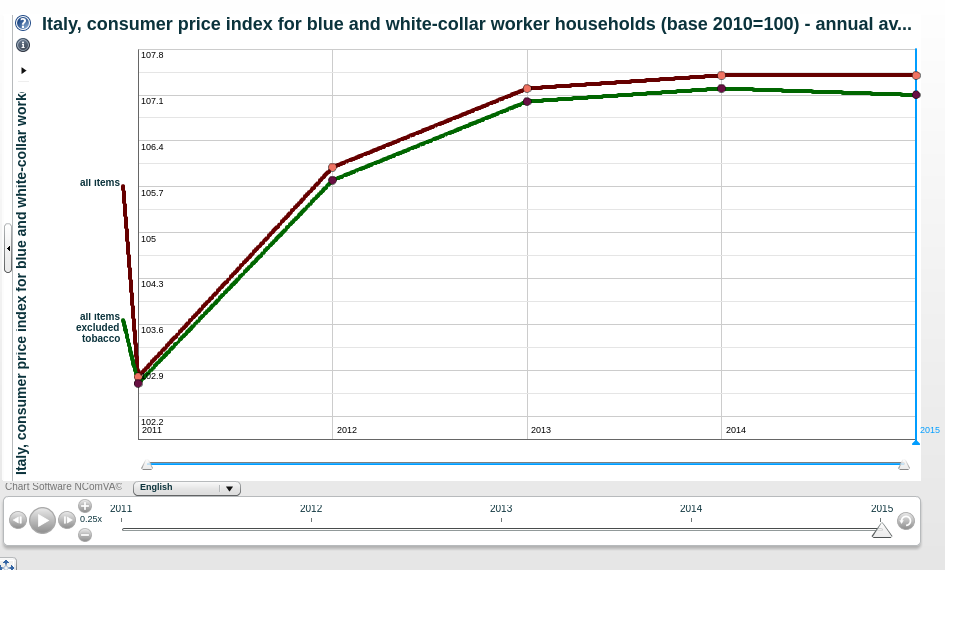

La formula max serve a tutelare l’investitore in modo tale che se si entrasse in una fase di deflazione (ipotesi non così remota) il tasso d’interesse sarà comunque almeno pari a Q (0,25%). Di seguito vi riporto l’andamento del FOI con riferimento al 2010 fino al 2015 (il motivo per cui l’ISTAT dia in maniera separata i dati del 2016 ci sfugge francamente).

Notate che l’indice FOI è sempre sotto l’indice di tutti i beni (all items)? L’appiattimento della curva (tendente al negativo), l’avete notato? Significa che andreste a comprare un titolo che già paga pochissimo e che se l’inflazione dovesse ulteriormente calare, non solo vedreste ridursi l’ammontare della cedola ma inevitabilmente anche il valore in conto capitale del BTP stesso.

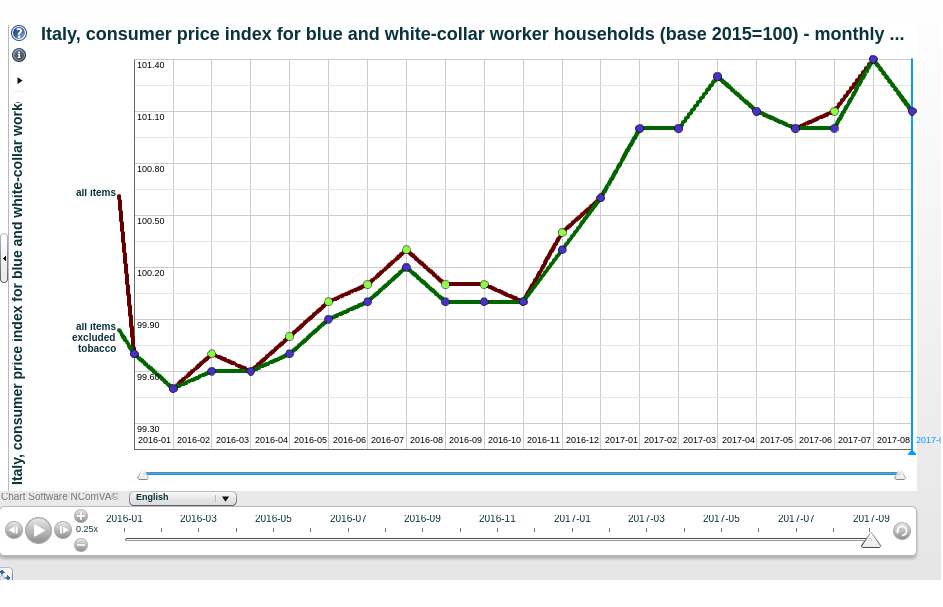

L’andamento mensile del 2016/2017 è invece questa:

Notate che c’è stato un piccolo rialzo tra novembre e marzo dell’anno scorso che già sta riassorbendosi in questi mesi e poiché il BTP è indicizzato su base anno/anno stiamo proprio andando a confrontare i prezzi attuali con l’inizio del mini rialzo.

Considerate anche che la durata di 6 anni per questa emissione e comunque ragguardevole ed esporrà il titolo a molta volatilità.

Questo dovrebbe anche farci riflettere su come il QE, da molti ritenuto come un grande favore perché fa “risparmiare” allo Stato sugli interessi sul debito, in realtà sta mettendo in grossa crisi il risparmio privato. Questa simmetria viene spesso dimenticata da molti commentatori.

Conclusione: se nei prossimi giorni qualcuno vi proponesse il BTP Italia fareste meglio a rispondere: Vade Retro!