Come ogni inizio mese facciamo il punto sul Portafoglio Italia 2022. Tali analisi vanno effettuate soprattutto quando le condizioni di mercato si mostrano avverse. Iniziano col ricordare che il portafoglio Italia è nato come proposta di investimento per coloro che volevano garantirsi un rendimento cedolare significativo e allo stesso tempo conservare il più possibile il capitale investito, anzi vederlo crescere nel tempo, è possibile a cui pare che tale obiettivo sia stato fin qui raggiunto.

Riporto brevemente i criteri di selezione dei titoli.

Per comporre un portafoglio valido per l’anno Y si procede come segue:

- Si prendono in considerazione solo le società quotate nel FTSE MIB e nel FTSE Italia MID Cap, escludendo così tutti i titoli a minor capitalizzazione.

- Per ogni società si calcola l’ammontare del dividendo dell’anno Y-1 (cioè l’anno appena trascorso)

- Sia Di il rapporto tra il dividendo ed il prezzo del primo giorno di quotazione dell’anno corrente Y (o il primo giorno utile in cui si desidera entrare) della i-esima società.

- Si escludono quelle società che presentano un Di < 0,03.

- Sia Vi la misura della volatilità, secondo una nostra formula, della i-esima società nell’anno Y-1.

- Sia Si un punteggio compreso tra 0 ed 1 secondo la formula Si = f(Di, Vi) dove f è una formula di mia proprietà.

- Si ordinano in senso decrescente le società secondo Si.

- Le prime 10 società risultanti dal punto 7 sono quelle che comporranno il portafoglio per l’anno Y.

Ritornando all’attualità il mese appena trascorso è stato tra i primi giorni della storia di listini azionari. Addirittura per quanto riguarda lo S&P 500 è stato il mese peggiore dal 1970. Anche il listino italiano non è stato certo tra i migliori infatti nell’ultimo mese ha perso il 11,64% che è una cifra molto alta Se pensate che stiamo parlando di un indice. In questo contesto due vendite sono stati generalizzate nessuno si è salvato, ad ogni modo portafoglio Italia è riuscito comunque a difendersi un po’ meglio sia dal punto di vista del capitale sia dal flusso cedolare generato. Infatti la perdita del Portafoglio in Italia nell’ultimo mese si è “limitata” al 10% ed abbiamo anche incassato un ulteriore dividendo da parte del titolo Unieuro.

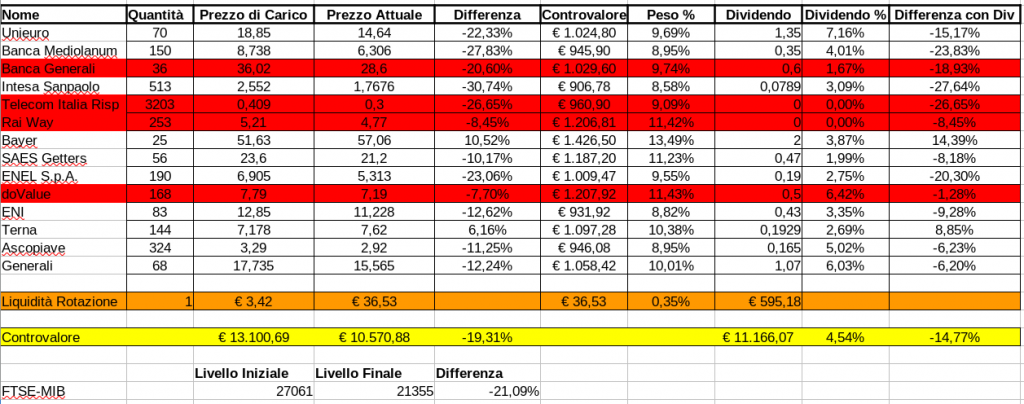

L’attuale composizione del portafoglio e i relativi dividendi staccati sono riportati nella figura sottostante:

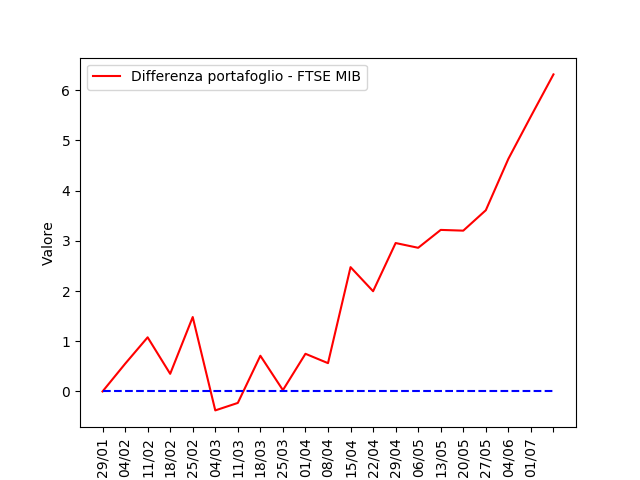

Anche un’analisi effettuata da inizio anno mostra come a fronte di una perdita del 21% dell’indice italiano il portafoglio Italia ha ridotto le perdite al 14% e tale divergenza è ben rappresentata nel grafico di seguito:

(Mi scuso se l’ultimo campionamento l’ho fatto su base mensile e non settimanale, ad ogni modo il risultato finale è il medesimo)

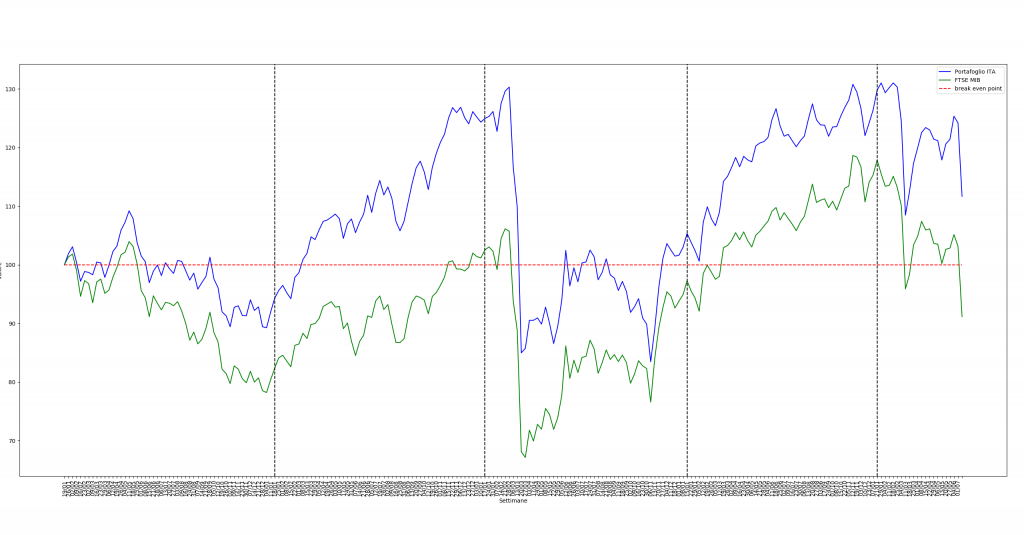

Se invece si allarga la prospettiva fino all’inizio del portafoglio Italia possiamo notare che a fronte di una perdita dell’indice di circa -8%, il portafoglio Italia è ancora in territorio positivo del 11% come ben rappresentato nella figura sottostante:

Infine permettetemi di fare una considerazione finale. Per quasi 15 anni le banche centrali hanno messo in atto politiche monetarie espansiva e d’inflazione non se n’è vista neanche l’ombra. L’inflazione guarda caso si è manifestata quando è scoppiata una guerra che ha ridotto la fornitura di commodity energetiche ed alimentari e a seguito dell’aumento della domanda post pandemia (cause messe in ordine d’importanza).

Ora se l’idea folle delle banche centrali è quella di andare a comprimere la domanda perché è l’unica cosa che può fare, magari alla fine riusciranno anche a far abbassare l’inflazione ma con la bella soddisfazione di averci mandato in recessione. Insomma della serie: l’operazione è riuscita ma il paziente è morto.

In questo contesto, all’interno del settore azionario, scegliere titoli ad alto dividendo secondo me può essere sicuramente una scelta intelligente.

Tengo infine a precisare che, come tutti i post di questo blog, questo non vuole essere assolutamente un invito all’acquisto, bensì un analisi indipendente fatta in questi giorni dal sottoscritto.

Spero di aver fatto cosa gradita lasciando link diretti a tutti i dati senza passare per servizi di pubblicità. Per questo mi auguro che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presente nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedito a seguito dell’immissione della vostra email alla mailing list.