Ultimo post prima delle vacanze estive, facciamo un riassunto su vari aspetti che ritengo cruciali non solo per l’immediato ma soprattutto per i mesi futuri.

Parto da un titolo che interessa probabilmente molti lettori e che è presente anche nel Portafoglio Italia: Intesa San Paolo. I risultati sia trimestrali che semestrali sono ben sintetizzati qui. Ciò che vorrei mettere in evidenza è che il fatto di non distribuire dividendi nel 2020 è stato dovuto esclusivamente all’imposizione della BCE e nulla ha a che fare con i conti dell’istituto stesso. A conferma di ciò, Intesa San Paolo ha già chiesto alla stessa BCE di poter distribuire nel 2021 anche il dividendo accantonato nel 2020. Se così succederà significa che potremmo avere una cedola attorno ai 0,3€, qualcosa poco sotto il 20%. Non solo, ma se parte del maxi-dividendo sarà preso dagli accantonamenti, quindi passerà come operazione straordinaria, probabilmente tale stacco non sarà neanche sottoposto a capita gain.

Ultima costatazione, l’acquisizione di UBI porterà sicuramente a maggiori efficientamenti dei costi e miglioramenti delle economie di scala che, nel medio termine, renderanno ancor più sostenibile la politica di aumenti dei dividendi.

Conclusione: ad ogni ribasso, per piccole size alla volta, andrò in accumulo sul titolo.

Tornando invece alla mia view generale ribadisco la propensione a privilegiare in questo momento oro e liquidità, chi mi segue ed ha attuato le varie strategie proposte sull’orlo ha sicuramente avuto le sue soddisfazioni.

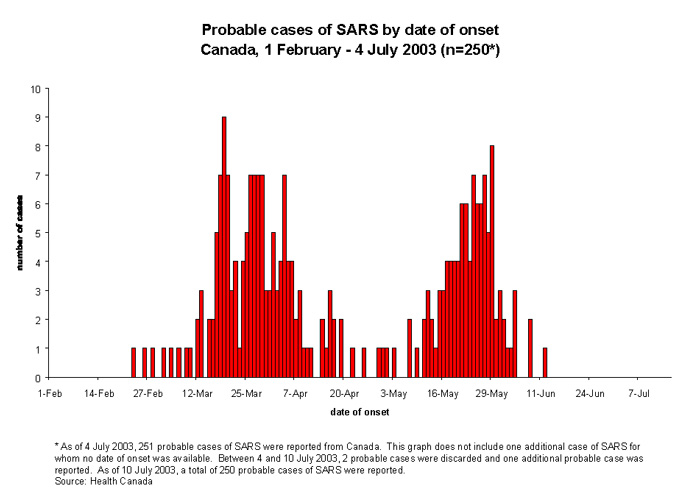

Questo perché, come ripetiamo da mesi, il problema Covid-19 è tutt’altro che conclusa. La stessa Europa, che sembrava la zona dove si era riuscita a metter sotto controllo la diffusione, sta nuovamente vedendo un aumento dei casi con un andamento che ricalca proprio quanto avevo pronosticato mesi fa. Ricordate quando ho riportato cosa successe in Canada quando si revocò il lock-down durante l’epidemia SARS? Eccolo qui:

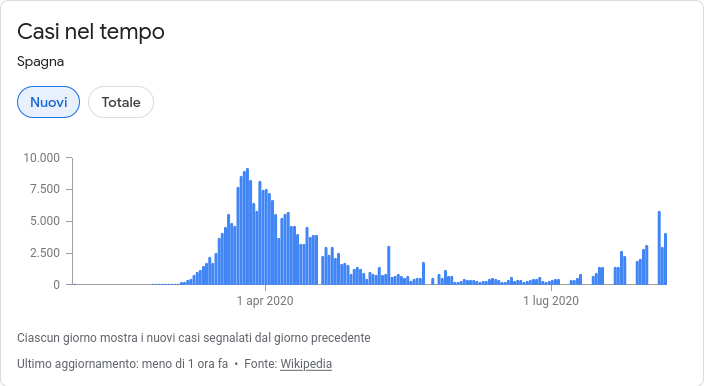

Qui invece cosa sta accadendo in Spagna:

Notate analogie?

Anche in Italia i dati stanno aumentando i casi, seppur non hanno ancora raggiunto i numeri spagnoli, e vedrete che la situazione convergerà un po’ su tutto il continente. Se mi permettete una considerazione sociale del tutto personale penso che, sebbene attualmente l’età media dei contagi si sia fortemente abbassata per ovvi motivi, tornerà ad alzarsi non appena l’esercito dei millennials dopo essersi dimenticati a casa i nonni per l’estate, finiti i soldi delle vacanze torneranno a batter cassa per la paghetta ed i pranzi della domenica.

La vera domanda invece da porsi è: quanti morti oggi l’opinione pubblica sia disposta a sopportare. Ad esempio va ammesso che tale soglia negli USA si è rivelata molto più alta che in Europa, infatti pur detenendo il record mondiale di contagi e viaggiando a 1000 – 1400 morti al giorni (cioè ogni tre giorni scarsi i morti sotto le torri gemelle), non c’è intenzioni di misure realmente efficaci per contenere il disastro. Probabilmente anche in Europa succederà qualcosa di analogo, al massimo effettuando qualche lock-down locale giusto per rassicurare l’opinione pubblica piuttosto che contenere efficientemente la pandemia. Il continuo parlare di focolai va proprio in questa direzione. Molto ingenuamente non avevo capito cosa s’intendesse con “convivere con il virus”, ora ho un’idea più chiara. Quindi so che il futuro impatto economico del covid sarà più legato a come verrà raccontato che al suo reale impatto sanitario.

Un’altra fonte d’incertezza, che verrà fuori tra qualche anno, è sicuramente uno dei side effect che il recovery fund porterà con se. Infatti pochi parlano che in realtà il recovery fund servirà, soprattutto alla Germania, per chiedere alla BCE di interrompere il PEPP (Pandemic Emergency Purchase Program) che sostanzialmente permette alla banca centrale di comprare titoli senza rispettare il peso che i singoli paesi hanno nei confronti della BCE. Inutile dire che l’Italia ha molto beneficiato di tale programma che però verrà interrotto a fine anno e, vista l’entrata del recovery fund, ci saranno ottimi argomenti per non rinnovarlo. Ciò implica passare da un debito monetizzato ad un debito sostanzialmente estero con tutti i problemi che esso comporta… ma ne parleremo in futuro.

Tutto ciò era solo per illustrarvi i motivi di un’allocazione verso cash ed oro.

Veniamo ora alla parte più operativa, con un certificate che vi ho anticipato da un po’, quello sul settore petrolifero. Ciò che mi ha attratto di questo prodotto non sono tanto i suoi sottostanti, quanto la sua struttura. Vediamola insieme:

-

ISIN: DE000HV4EV50

-

Tipo: Cash Collect Autocallable Memory Airbag Worst Of

-

Sottostanti: ENI S.p.A / Repsol S.A. / Royal Dutch Shell PLC / Total S.A

-

Scadenza: 19/06/25

-

Barriera: 5,004 € / 5,1696 € / 8,8092 € / 20,727 €

-

Strike: 5,004 € / 5,1696 € / 8,8092 € / 20,727 €

-

Cedola: 7€ mensili

Questo certificate le ha proprio tutte, analizziamone una alla volta:

-

è un Cash Collect quindi paga una cedola mensile di 7€ ed avendolo acquistato a 921€ equivale ad un 9,12% annuo, purché tutti i sottostanti siano sopra le rispettive barriere.

-

Ha memoria, quindi anche se per un mese o più un sottostante dovesse trovarsi sotto la barriera, le cedole saranno comunque accumulate per i mesi successivi.

-

È Autocallable a partire da marzo 2021, quindi può essere rimborsato a 1000€ prima della scadenza se tutti i sottostanti sono sopra il 90% del prezzo di emissione (vedremo tra poco tale livello)

-

Ha un airbag, vuol dire che in caso di scadenza sotto la barriera le perdite si valuteranno a partire dalla barriera (o equivalentemente che strike e barriera coincidono).

Cerchiamo di capire meglio tale aspetto prendendo in considerazione il titolo attualmente peggiore, ossia Repsol.

La linea celestino rappresenta il livello oltre il quale scatta l’autocall, ciò che più ci interessa è la barriera (linea rossa) che come vedete si trova sotto i minimi storici del titolo. Ma ora ci mettiamo nel caso peggiore, per capire meglio quanto sia importante avere l’airbag.

Mettiamo che per grandissima sfortuna di colpo Repsol vada sotto la barriera e non si rialzi più quindi non permettendoci di prendere neanche una cedola (ripetiamo è proprio un caso teorico più che pratico), a quanto saremo rimborsati a scadenza? Se fosse un certificate senza airbag, essendo la barriera posta al 60%, prenderemo meno di 600€. Ma essendoci l’airbag le perdite si calcolano a partire dalla barriera! Quindi, essendo noi entrati a 921€ (circa l’8% dalla pari) il punto di pareggio per la nostra posizione è pari a 4,761€ (0,921×5,1696€) come riportato qui sotto dalla linea nera (perdonatemi se il livello nel grafico non coincide perfettamente ma è frutto di simulazioni precedenti).

Ora se, come realisticamente parlando avverrà, riceveremo le cedole, ad ognuna di essa potremo abbassare il punto di pareggio di un ulteriore 0,76%.

Per carità, tutto può accadere, ma capite che ci siamo messi in una posizione in cui la probabilità di fare profitto (un buon 9% annuo + 79€ di capitale) è ben maggiore di perdere.

Vi auguro buone vacanze e ci sentiamo presto!

Speriamo di aver fatto cosa gradita lasciando link diretti a tutti i dati senza passare per servizi di pubblicità. Per questo ci auguriamo che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presenta nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordiamo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedita a seguito dell’immissione della vostra email alla mailing list.

Salve intanto complimenti per il blog, potrebbe dettagliare maggiormente il calcolo di applicazione del airbag, per i non addetti ai lavori? Credo che per il calcolo manca il valore di osservazione iniziale che credo serva a calcolare il rapporto tra fixing iniziale e valore di airbag, tale rapporto moltiplicato per il valore a fine periodo consente il calcolo del valore di liquidazione del certificato. Corretto?

Grazie per i complimenti.

In realtà la peculiarità degli airbag rispetto ai “normali” certificate, sta proprio nel fatto che per il calcolo del valore del rimborso non viene calcolato utilizzando la barriera e non il fixing iniziale.

Esempio: un certificate viene emesso a 100€ con barriera a 60% e fixing iniziale del sottostante S a 10€. Mettiamo che alla scadenza S sia a 5€, normalmente, essendo sotto la barriera, il certificate replicherebbe la perdita di S, ossia verrebbe rimborsato a 50€. Nel caso di un airbag invece il livello di perdita verrà calcolato a partire dalla barriera, ossia:

RIMBORSO = VALORE INIZIALE CERTIFICATE x (VALORE SOTTOSTANTE / BARRIERA)

Nel nostro caso:

RIMBORSO = 100 x 5 / 6 = 83,33€.

Quindi a fronte di una caduta del sottostante del 50% con un airbag la perdita si riduce a meno del 17%.