Per motivi di tempo il post di oggi sarà estremamente breve e andremo direttamente al punto. Continua il ribasso degli indici azionari dovuto essenzialmente al fatto che nei mesi precedenti, come più volte sottolineato in questo blog, gli operatori finanziari scontavano una politica monetaria che sarebbe diventata meno restrittiva in poco tempo. L’atteggiamento invece delle banche centrali sta dando tutt’altra prospettiva ed è per questo che sia gli indici obbligazionari che quelli azionari stanno a riguardo le proprie quotazioni.

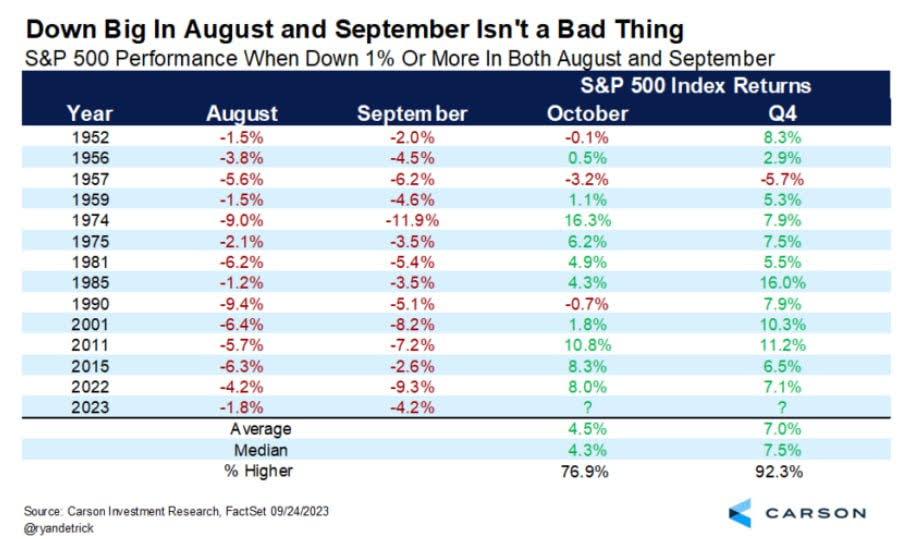

In più c’è da aggiungere che statisticamente il mese di settembre è sempre tra i peggiori dell’anno e soprattutto per quanto riguarda l’ultima settimana. Sempre rimanendo nel campo della statistica possiamo affermare che il mese appena iniziato è più favorevole così come lo è in generale l’ultimo trimestre dell’anno.

Uno dei settori che nell’ultima settimana è stato preso di mira è quello delle public utility niente perché è un settore che più di altri fa ricorso alla leva finanziaria ma se lo può anche permettere dati i suoi derivati livelli di cash flow. Nel medio termine questo settore è sempre rivelato più stabile della media di mercato ed è per questo che uno Spike dei prezzi è un occasione per entrare con un certificato:

- Tipo: Fixed Cash Collect Callable

- ISIN: XS2581830887

- Sottostanti: A2A / 1,6655 Enel / 6,111 Engie / 14,356

- Cedola: 1,98% trimestrale

- Scadenza : 29/06/2026

- Barriera: 1,6655€ / 6,111€ / 14,356€

Il titolo peggiore è Enel e potete notare dal grafico settimanale quanto sia lontana la barriera e soprattutto dov’è posizionata nello storico dei prezzi:

Una cosa interessante di questo certificate è che le cedole sono fisse, cioè non dipendono dall’andamento dei sottostanti e questo rappresenta un ottimo cuscinetto anche in caso di violazione delle barriere.

Ho acquistato il certificate a 944€, a questi prezzi il certificate produce un rendimento cedolare pari a circa 8,4% a cui va aggiunto un circa 2,3% annuo di capitale che porta il rendimento totale quindi a circa il 10,7%.

Considerando la protezione delle barriere e il fatto di avere cedole garantite penso che il rapporto rischio / rendimento sia veramente vantaggioso.

Tengo infine a precisare che, come tutti i post di questo blog, questo non vuole essere assolutamente un invito all’acquisto, bensì un analisi indipendente fatta in questi giorni dal sottoscritto.

Per questo mi auguro che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presente nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedito a seguito dell’immissione della vostra email alla mailing list.