Sembra che tutto di un tratto ci si sia svegliati e ci si sia accorti che il PIL di tutti i paesi sono in contrazione e che il problema del COVID-19 è ancora lontano dall’essere risolto. Per chi ci segue da un po’ sa che siamo molto scettici sulla possibilità che le sole banche centrali possano risolvere la crisi in atto (leggasi qui). Si è confusa una crisi sanitaria, che ha a che fare con fenomeni biologici, con una delle periodiche crisi economiche scegliendo così i soliti strumenti puramente finanziari. Se volete si è confusa la mancanza di ricavi con la mancanza di liquidità. Oggi stiamo vivendo la prima ma vogliamo curare la seconda.

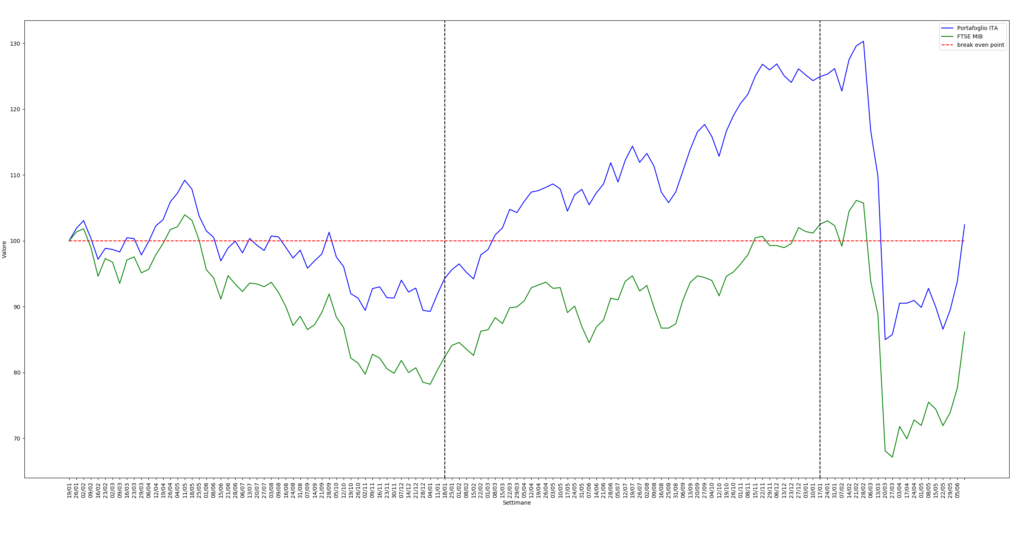

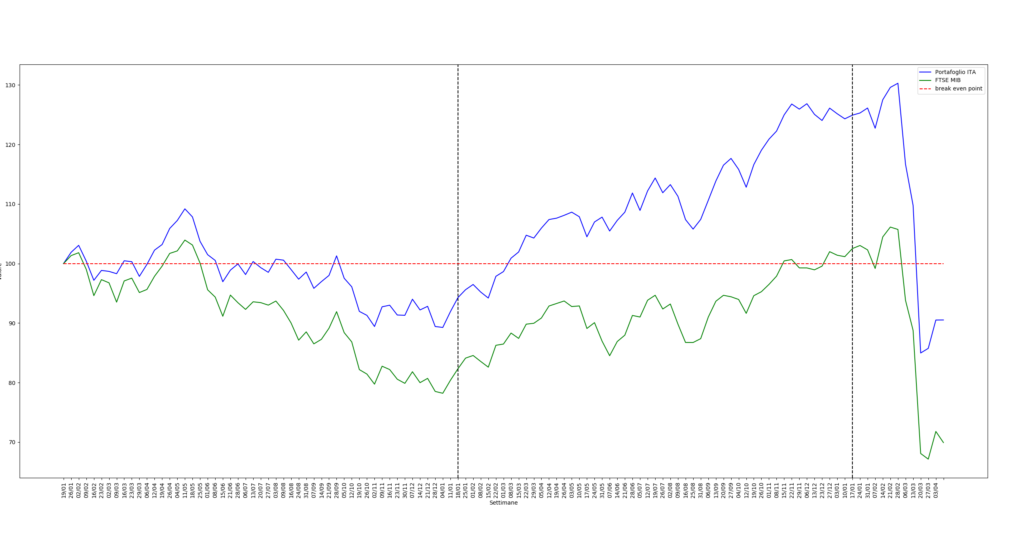

In questo contesto di nuovo aumento della volatilità, il Portafoglio Italia ha fatto il proprio dovere riducendo le perdite a -5,9% contro il -6,44% del FTSE-MIB.

Proprio in virtù della ritrovata volatilità e del fatto che prima o poi bisognerà prendere atto della centralità dell’aspetta sanitario, proponiamo un’altra strategia riguardante il settore farmaceutica, che può essere affiancata a quella già proposta in questo post.

Le caratteristiche del certificate sono le seguenti:

-

Tipo: Memory Cash collect Autocall Express

-

ISIN: DE000VE66PV8

-

Sottostanti: Sanofi / Teva

-

Scadenza: 18/02/25

-

Strike: 92,22€ / 12,04$

-

Barriera: 46,11€ / 6,02€

-

Cedola: 2,73€ Trimestrale (10,92€ annuo).

Andiamo subito a valutare il rendimento potenziale del certificate. Poiché lo abbiamo acquistato a 91,8€, il rendimento cedolare è pari al 11,9% annuo a cui vanno sommati 8,2€ di rendimento al momento del rimborso, portando il rendimento a circa il 12,5%.

Essendo inoltre presente l’opzione autocall, è possibile che il rimborso avvenga prima della scadenza aumentando così ulteriormente il rendimento. Per completezza facciamo anche notare la presenza della memoria che fa sì che anche se al momento della rilevazione uno dei due sottostanti dovesse trovarsi sotto la barriera, la cedola non andrebbe comunque persa ma accumulata per la successiva rilevazione.

Concludiamo con una breve analisi dei sottostanti:

come vedete per Sanofi bisogna tornare indietro al 2012 per vedere il livello di barriera, livello dal quale è poi prontamente rimbalzata.

Situazione un po’ diversa per Teva in cui il livello di barriera è stato avvicinato sia ad agosto 2019 che a marzo 2020. Anche in questo caso tale livello si è rivelato una forte resistenza da cui il titoli è rimbalzato.

Per questi motivi riteniamo che tale certificate presenti un ottimo rapporto rischio rendimento ed una buona soluzione di diversificazione del portafoglio.

Speriamo di aver fatto cosa gradita lasciando link diretti a tutti i dati senza passare per servizi di pubblicità. Per questo ci auguriamo che siate così gentili, vista la completa gratuità del sito, di fare almeno un click su un banner presenta nella pagina e mettere un like se l’articolo è di vostro gradimento.

Vi ricordiamo che chiunque voglia essere tempestivamente informato sulle novità pubblicate dal blog può iscriversi alla mailing list qui a destra. Inoltre tenete presente che l’iscrizione è portata a termine solo se viene confermata dopo aver cliccato sul link che vi verrà spedita a seguito dell’immissione della vostra email alla mailing list.