Questa è stata la settimana in cui molti titoli italiani hanno staccato il dividendo e anche quindi il portafoglio Italia ha visto un importante flusso cedolare. Tornerò ad effettuale un’analisi più dettagliata la settimana prossima poiché in questa settimana ho effettuato un’operazione molto interessante che avevo piacere di condividere sul blog.

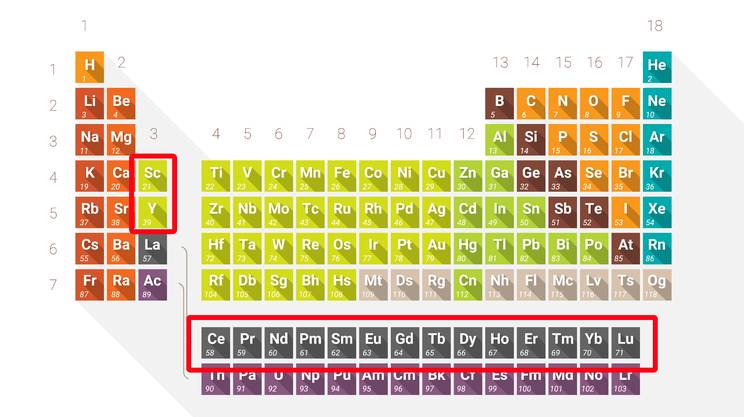

Il settore su cui andremo a investire è quello del litio e più in generale dell’estrazione delle terre rare, componenti fondamentali per l’elettronica moderna e per la costruzione di batterie. La forte domanda in questo settore e la relativa scarsità di materie prime rende sicuramente questo tipo di investimento molto interessante. I titoli che operano in tali settori sono però pocky e non così facilmente accessibili agli investitori. Inoltre sono mediamente caratterizzati da una elevata volatilità.

Il certificato presentato di seguito permette di cogliere le occasioni che tale settore presenta ma allo stesso tempo di sia la componente di volatilità sia l’accessibilità dei titoli:

Continua a leggere…